Ihre Privatsphäre liegt uns am Herzen. Ihre Daten werden nicht an Dritte weitergeleitet. Die Übermittlung erfolgt verschlüsselt und nach modernsten Sicherheitsstandards.

Ab wann kann ich mich als Angestellter privat versichern?

Ab wann kann ich mich als **Angestellter** privat versichern?

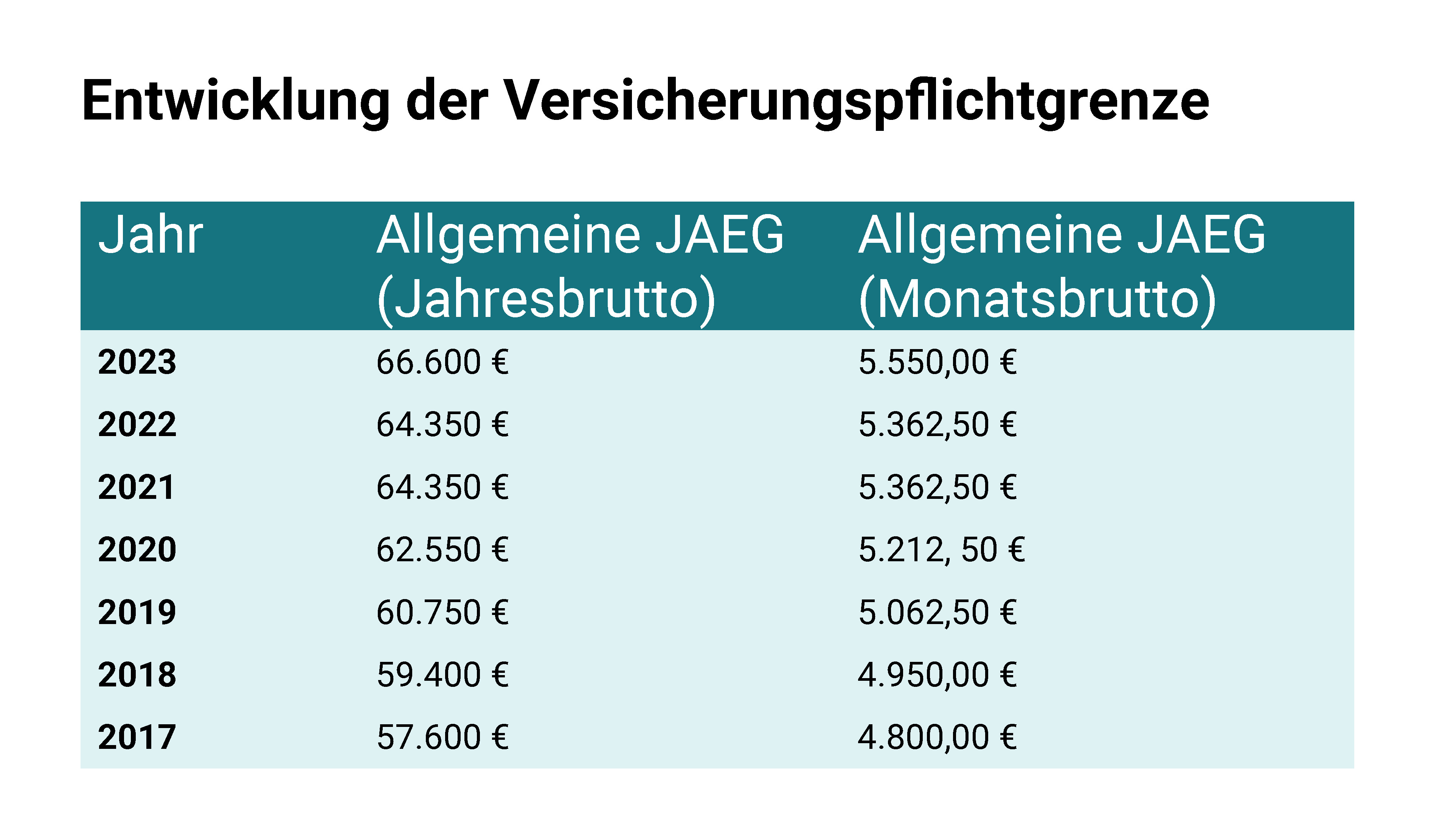

Seit dem 01.01.2011 müssen alle höherverdienenden Arbeitnehmer nicht mehr drei Jahre lang über der Jahresarbeitsentgeltgrenze (JAEG) verdienen, um in die PKV zu wechseln. Die JAEG wird jährlich neu festgelegt und liegt derzeit bei einem Jahresbruttogehalt von 64.350 Euro (Stand: 2022). Im Jahr 2023 steigt diese voraussichtlich auf 66.600 Euro. Bei der Beurteilung der Versicherungsfreiheit ist die vorausschauende Betrachtung anzuwenden. Dabei spielt es keine Rolle, wie hoch das Einkommen eines Kalenderjahres tatsächlich ist. Bei jeder Änderung des Einkommens wird zu diesem Zeitpunkt vorausschauend für die nächsten 12 Monate (zuzüglich Sonderzahlungen, wie z. B. Urlaubs- oder Weihnachtsgeld) das fiktive Jahresarbeitsentgelt berechnet.

Wird die JAEG durch eine Gehaltserhöhung überschritten und steht fest, dass das Gehalt auch die JAEG des nächsten Jahres überschreitet, besteht ab Beginn des nächsten Jahres Versicherungsfreiheit.

Wird eine Beschäftigung mit einer Entlohnung über der Versicherungspflichtgrenze neu aufgenommen, besteht sofort zum Einstellungsdatum Versicherungsfreiheit. Auch hier besteht die Bedingung, dass auch die JAEG des nächsten Jahres voraussichtlich überschritten werden wird.

Wie setzt sich der Beitrag in der privaten Krankenversicherung zusammen und was kostet eine PKV für einen Angestellten?

Der Grundgedanke einer Versicherung ist die Gemeinschaft. Die Gemeinschaft soll die Kosten einer Tarifklasse decken. Sie zahlen also keine höheren Beiträge, nur wenn Sie mehr Leistungen Anspruch nehmen. Vielmehr geht es um die Gesamtkosten einer Gemeinschaft (einer Tarifklasse). Damit die Leistungen auch in Zukunft garantiert sein können, werden bei der Beitragsermittlung unter anderem Erkenntnisse aus statistischen Erfahrungswerten ausgewertet.

Für die Beitragshöhe sind grundsätzliche folgende Faktoren ausschlaggebend:

Der Arbeitgeber-Zuschuss (AGZ) – Ihr Arbeitgeber zahlt bis zur Hälfte

Ihr Arbeitgeber beteiligt sich zur Hälfte an Ihrem privaten Krankenversicherungsbeitrag, jedoch maximal 50 % des Höchstbeitrages der gesetzlichen Krankenversicherung. Auch der Beitrag für privat Versicherte Familienangehörige (Ehepartner, Kinder) sind zuschussfähig. Ob in der privaten Krankenversicherung noch ein Krankentagegeld abgeschlossen wird, ist für den Anspruch auf den AGZ unerheblich.

Achtung

Das Bundessozialgericht hat am 20.03.2013 (B 12 KR 4/11 R) entschieden, dass nur noch privat krankenversicherte Angehörige Anspruch auf einen Arbeitgeberzuschuss haben. Zuvor war es auch für gesetzlich Versicherte Angehörige möglich einen Arbeitgeberzuschuss zu erhalten.

Experten-Rat

Da sich der Arbeitgeber an den Beiträgen der Krankenversicherung beteiligt empfehlen wir Tarife mit geringem oder keinem Selbstbehalt sowie einer Beitragsentlastungskomponente.

Familiäre Situation

Bei einem Wechsel in die PKV muss auch die familiäre Situation betrachtet werden. Dabei kommt die private Krankenvollversicherung nicht nur für einen alleinstehenden Unternehmer infrage, sondern lohnt sich oft auch für eine Familie mit Kindern. Eine private Absicherung geht in der Regel mit niedrigeren Beitragszahlungen einher als eine Mitgliedschaft in der gesetzlichen Krankenversicherung. Sie sichern sich auf diesem Weg nicht nur finanzielle Vorteile, sondern genießen die Behandlung als Privatpatient mit besseren Leistungen. Eine kostenlose Familienversicherung analog der GKV gibt es nicht. Dennoch zeigt sich, dass sich ein Wechsel in die private Krankenversicherung auch finanziell lohnen kann.

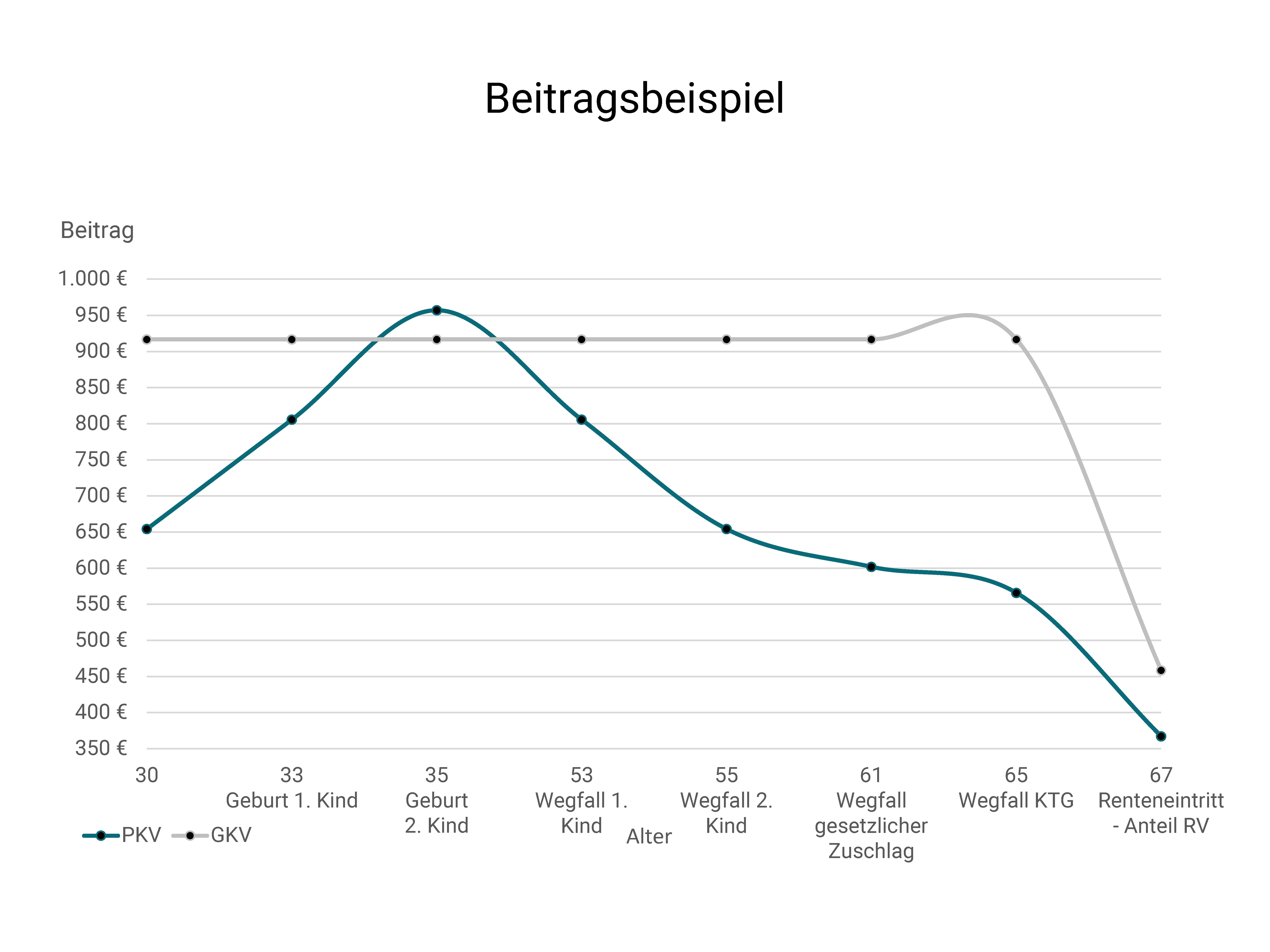

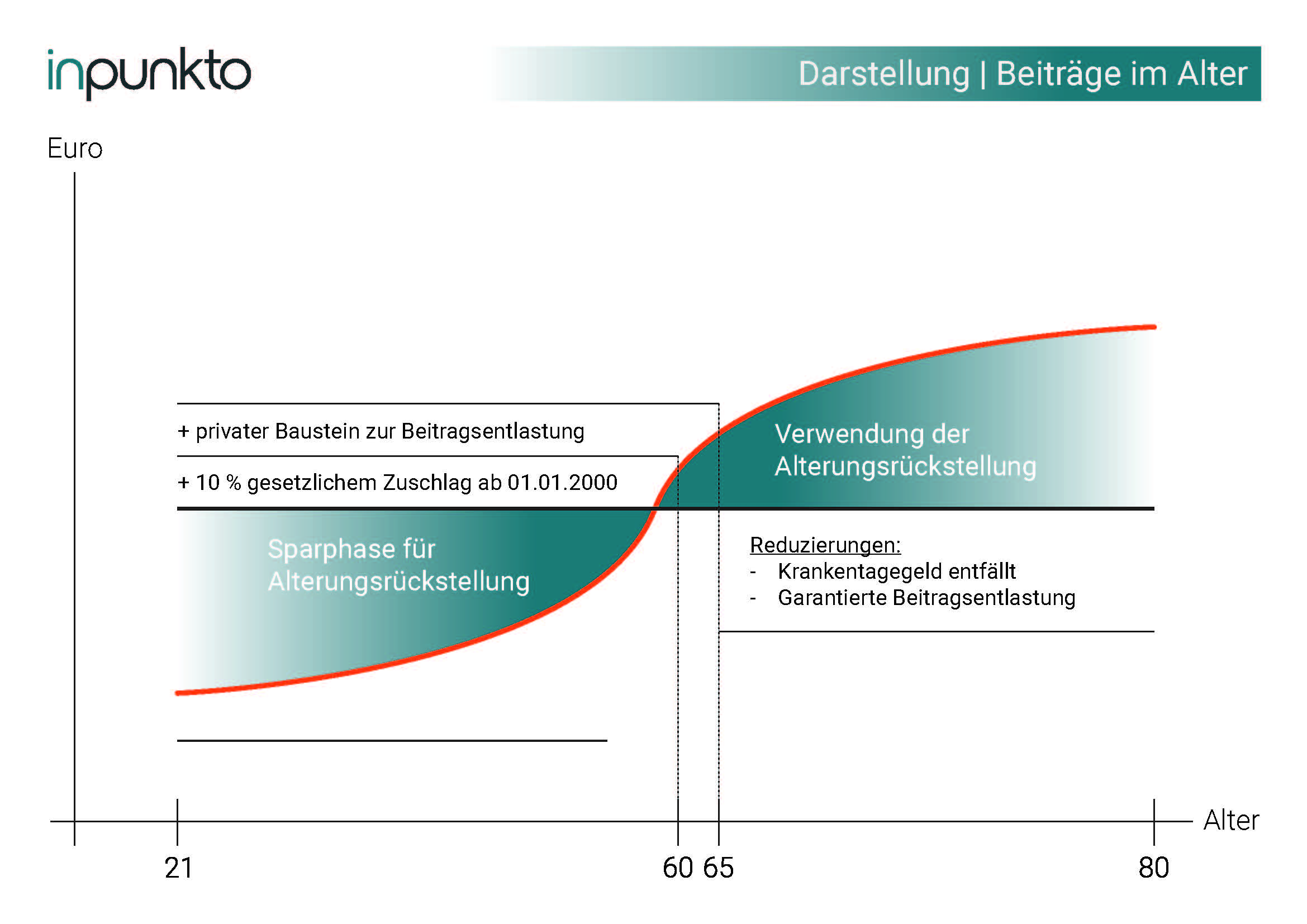

Beiträge im Alter

Die privaten Krankenversicherer haben diverse Möglichkeiten, die Beitragsentwicklung der von Ihnen angebotenen Tarife zu beeinflussen. Damit die Leistungen ein Leben lang garantiert werden können, muss über die gesamte Versicherungsdauer kalkuliert werden. Der Beitrag wird dabei in jungen Jahren deutlich oberhalb der zu erwartenden Gesundheitsleistungen (positive Differenz) kalkuliert. Diese positive Differenz schließt soll die Lücken in späteren Jahren decken, wenn der Beitrag unter den zu erwartenden Leistungen liegt. Damit wird sichergestellt, dass der Beitrag nicht allein aufgrund des Älterwerdens steigt.

Die durch die positive Differenz entstehenden Rücklagen werden Alterungsrückstellungen genannt. Seit dem 01.01.2000 muss bei allen Krankenvollversicherungstarifen der gesetzliche Vorsorgezuschlag von 10 % (GZ) erhoben werden. Dieser soll dem Beitragserhalt dienen, wobei die meisten Versicherer mehr als 10 % Alterungsrückstellungen bilden. Durch den Wegfall des gesetzlichen Vorsorgeaufschlags ab 60 erfahren Sie die erste Beitragssenkung im Alter. Die Alterungsrückstellungen und auch der gesetzliche Vorsorgeaufschlag sind bereits in den Krankenversicherungsbeiträgen einkalkuliert. Die von den Versicherern gebildeten Rückstellungen werden durch professionelle Geldanlagen verzinslich angelegt.

Auch die Rentenversicherung bezuschusst die private Krankenversicherung in der gleichen Höhe wie auch ein gesetzlich Versicherter bezuschusst worden wäre (7,95 %; Hälfte allgemeiner Beitragssatz plus Hälfte durchschnittlicher Zusatzbeitragssatz von Rentenbetrag). Je 1.000 Euro Rente ermäßigt sich der Beitrag also noch einmal um 79,50 Euro. Durch den Wegfall eines evtl. vorhandenen, nicht mehr erforderlichen, Krankentagegeldes wird im Rentenalter eine weitere Beitragsersparnis generiert.

Experten-Tipp: Vorsorgen lohnt sich – Das individuelle Beitragssicherungskonzept

Auch Sie als Versicherter haben die Möglichkeit aktiv Stabilisierungsmaßnahmen für Ihren Beitrag im Alter zu ergreifen. Mit einem Beitragsentlastungstarif können Sie durch einen von Beginn an höheren Beitrag, garantiert Ihren Beitrag im Alter senken.

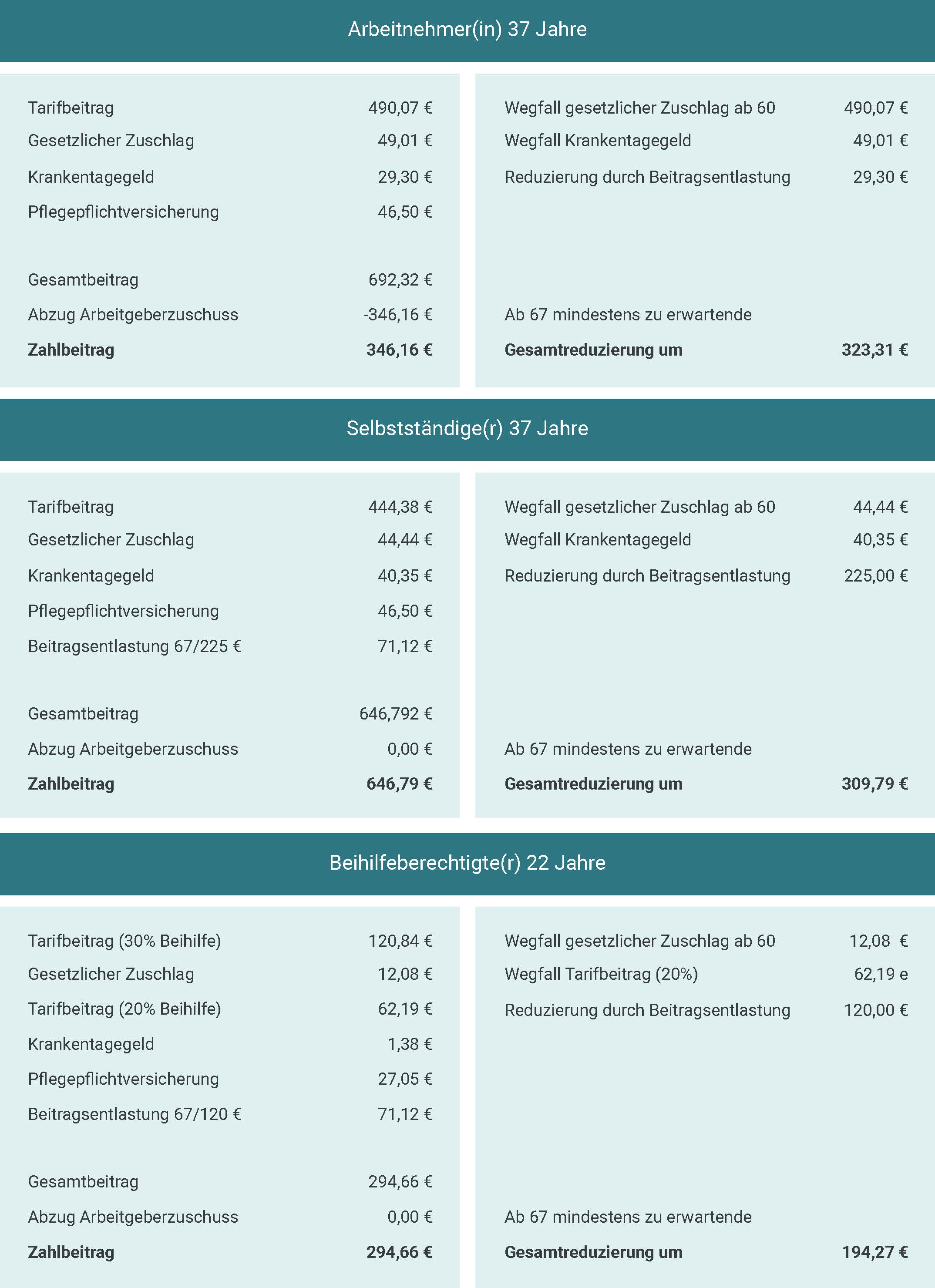

Das Prinzip ist ganz einfach: Bis zur Vollendung des 67. Lebensjahres sorgen Sie mit etwas mehr an Versicherungsbeiträgen vor und zahlen danach erheblich weniger. Wie viel weniger, bestimmen Sie selbst. Um sich die Vorteile von Beitragsentlastungstarifen zu sichern, ist keine Gesundheitsprüfung erforderlich. Wie Ihre persönliche Beitragsentlastung aussehen könnte, bestimmen Sie selbst! Die Nachfolgende Übersicht zeigt das Beispiel eines Arbeitnehmers, der den Beitragsentlastungstarif im Alter von 37 Jahren abgeschlossen hat. Der monatliche Entlastungsbetrag soll dabei rund die Hälfte seines Krankenversicherungsbeitrages betragen. Die Entlastung soll mit 67 Jahren beginnen.

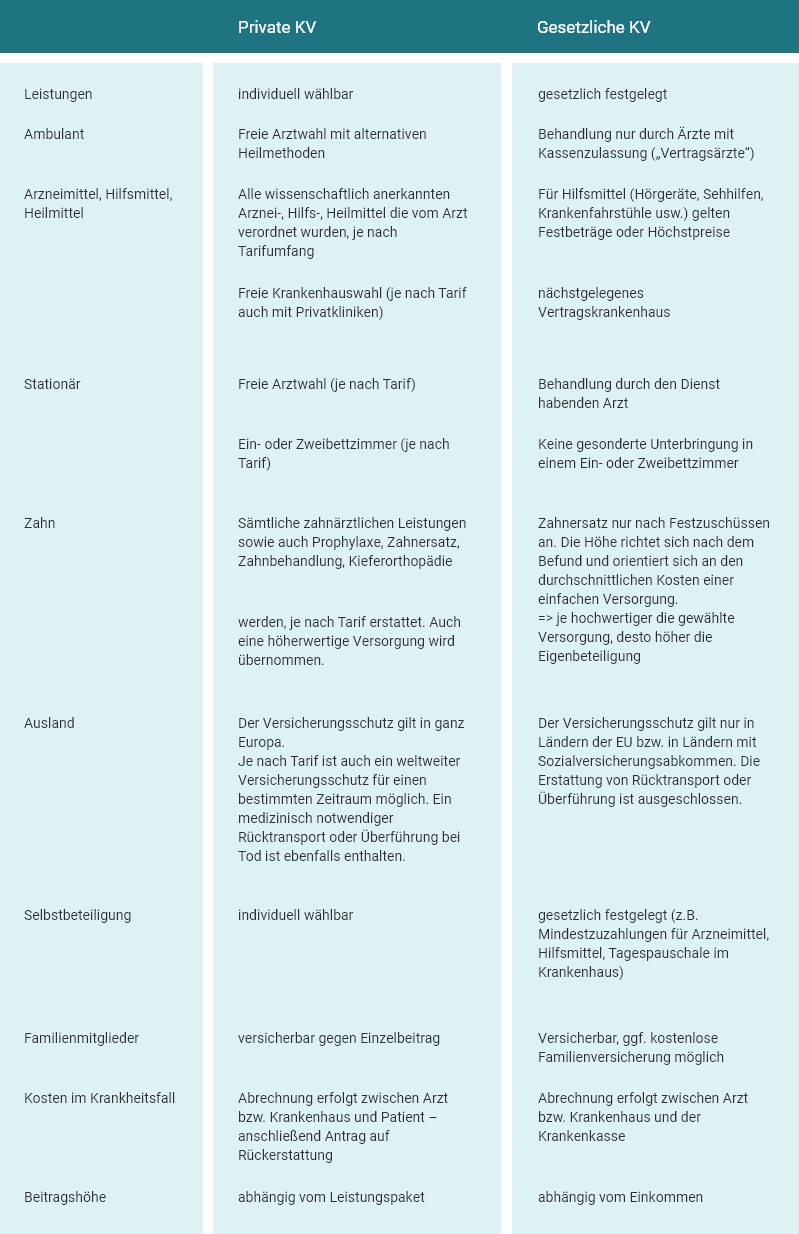

Unterschiede zwischen gesetzlicher- und privater Krankenversicherung

Unterschiede zwischen gesetzlicher- und privater Krankenversicherung

Seit dem 01.01.2009 gilt eine allgemeine Krankenversicherungspflicht für alle Personen. die in Deutschland Wohnhaft oder berufstätig sind. Eine Befreiung ist nur unter bestimmten Voraussetzungen (z.B. eine Versicherung in einem anderen EU-Land aufgrund Grenzgänger-Eigenschaft) möglich. Daher muss seitens der Krankenkassen sowie auch der privaten Versicherer vor jedem Wechsel sichergestellt werden ob zuvor und im Anschluss eine Versicherung beantragt wurde oder bestand.

Die Vor- und Nachteile der beiden Krankenversicherungssysteme in Deutschland müssen stets auf die individuelle Situation abgewogen werden. Aufgrund der häufigen Leistungseinschränkungen in der gesetzlichen Krankenversicherung ist es besonders wichtig, das Preis-/ Leistungsverhältnis zu vergleichen und sein Urteil nicht auf Basis von einzelnen Vorteilen zu fällen.

Die Erhöhung der Beitragsbemessungsgrenze führt auch zu einer Beitragserhöhung

Oft spricht man bei Beitragserhöhungen nur über die private Krankenversicherung und es entsteht allgemein der Irrglaube, die gesetzliche Krankenversicherung ist beitragsstabil und erfährt keine Anpassungen. Dabei hat die gesetzliche Krankenversicherung über die Jahre nicht nur Leistungen gekürzt (indirekte Beitragsanpassungen), sondern hat auch die Beitragsbemessungsgrenze erhöht, an die sich der maximale Beitrag bemisst. Eine bildliche Darstellung der Erhöhungen der Beitragsbemessungsgrenze sowie des Höchstbeitrages sehen Sie in der folgenden Grafik:

Leistungen der privaten Krankenversicherung

Welche Leistungen brauche ich in meiner privaten Krankenversicherung? Welche Leistungen sind weniger wichtig und machen vielleicht sogar keinen Sinn?

Da dies ein subjektiver Gesichtspunkt ist, kann man hier keine pauschale Empfehlung aussprechen. Objektiv gesehen verfügen alle privaten Krankenversicherungstarife über ein Mindestmaß an Leistungen, welche der Gesetzgeber vorgibt, um als substitutive Krankenversicherung in Deutschland anerkannt zu werden.

Bei der Auswahl des passenden Tarifs ist eine individuelle und persönliche Beratung essenziell. Wir möchten aber dennoch schon mal eine Entscheidungshilfe mitgeben. Diese soll keine klare Tarifempfehlung darstellen, sondern lediglich als Orientierung dienen.

Essenzielle Leistungen einer privaten Krankenversicherung

Wichtige Leistungen

Zusätzliche Leistungen

Das Krankentagegeld für Angestellte

Im Fall einer längeren Krankheit sollte ein ausreichend hohes Krankentagegeld bereitstehen. Das gilt vor allem für Selbständige, welche zusätzlich zu Ihren Lebenshaltungskosten noch die laufenden Kosten des Betriebs decken müssen. Ein gesetzlicher Krankengeldanspruch besteht nur bei gesetzlich Versicherten.

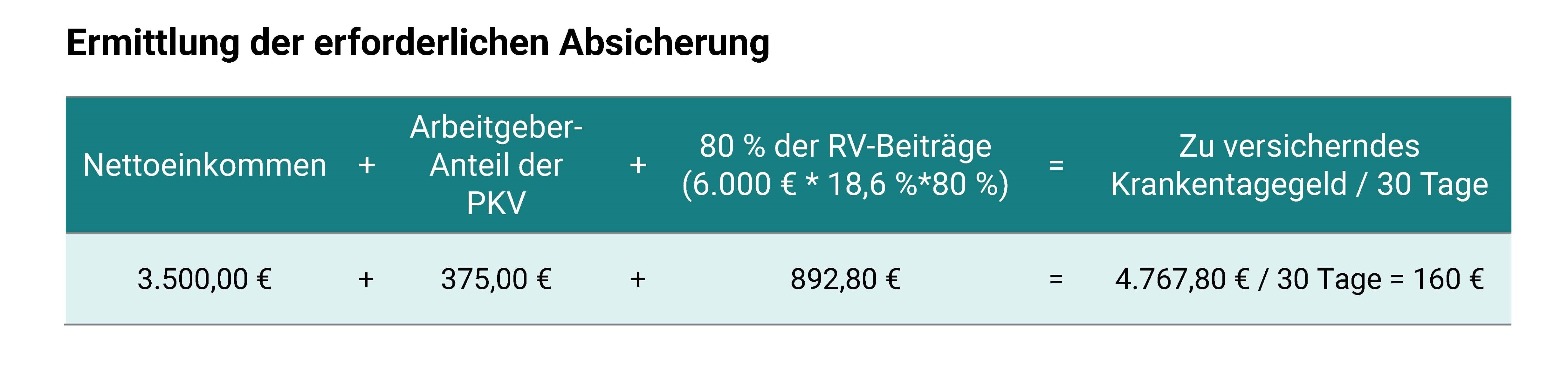

Beispielberechnung für einen Angestellten

FAQ PKV für Angestellte

Als Angestellter können Sie erst bei Überschreiten der Jahresarbeitsentgeltgrenze in die private Krankenversicherung wechseln.

Jedes Jahr werden die Versicherungspflicht- und Beitragsbemessungsgrenzen von der Bundesregierung neu festgelegt.

Die Versicherungspflichtgrenze entscheidet darüber, ob sich ein angestellter Arbeitnehmer freiwillig in der gesetzlichen oder einer privaten Krankenversicherung versichern darf. Erst wenn Ihr Einkommen für mindestens ein Jahr überschritten wurde, ändert sich Ihr Status und Sie werden versicherungsfrei.

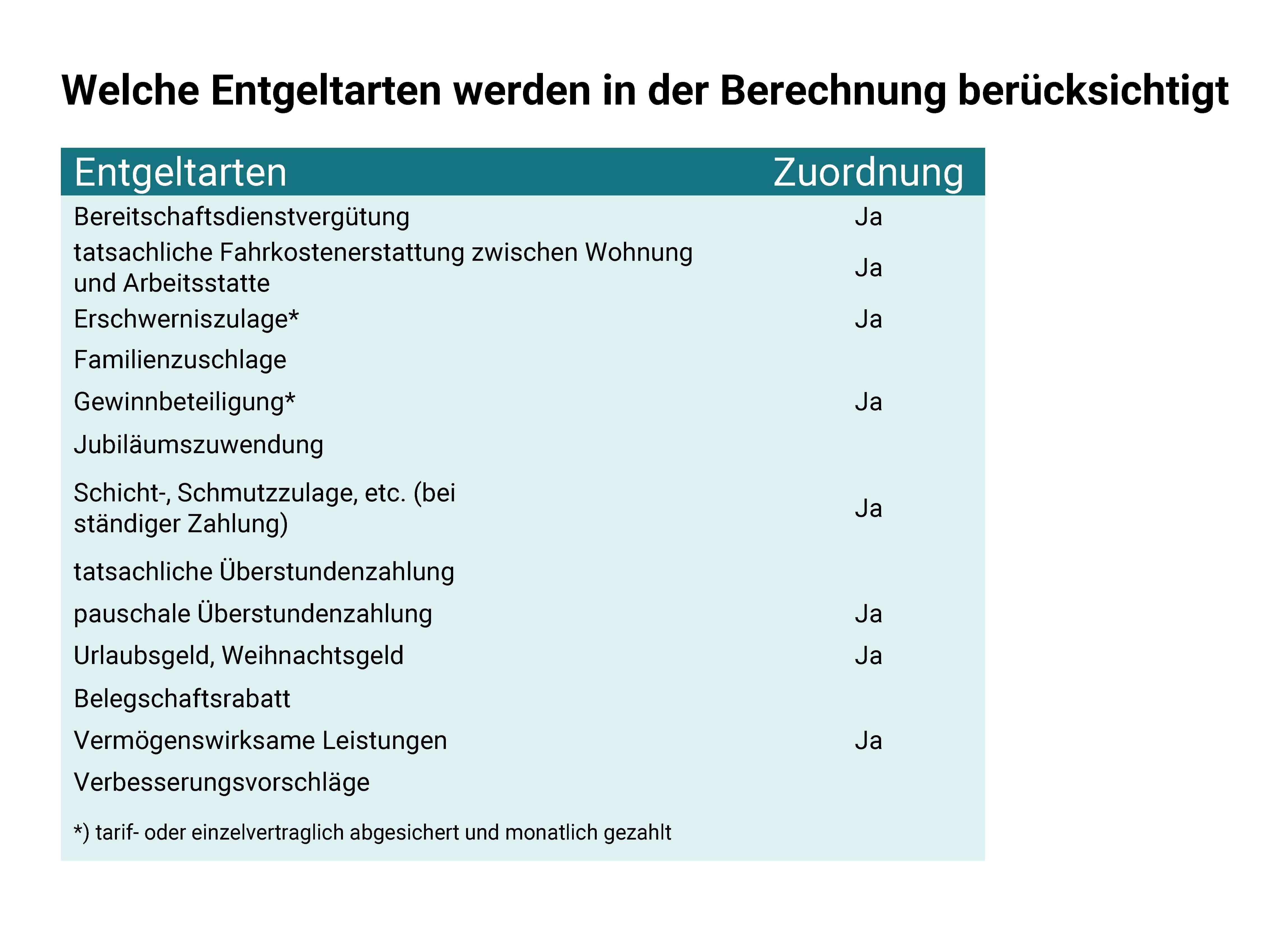

In die Einkommensermittlung fließen alle Monatsgehälter des Versicherten sowie bestimmte Zuschläge, Weihnachts- oder Urlaubsgeld ein (siehe auch Tabelle unter 1.).

Die Beitragsbemessungsgrenze ist für angestellte Arbeitnehmer relevant, die sich zwar privat krankenversichern können, sich aber für eine freiwillige gesetzliche Krankenversicherung entscheiden. Die Beiträge zur Sozialversicherung entsprechen grundsätzlich einem festgelegten Prozentsatz, der auf das Einkommen bis zur Beitragsbemessungsgrenze erhoben wird. Das Einkommen, welches darüber liegt, bleibt in den Beiträgen unberücksichtigt.

Die Beiträge zur privaten Krankenversicherung werden zwar nicht auf Basis des Einkommens berechnet, der Zuschuss des Arbeitgebers zur privaten Krankenversicherung jedoch schon. Als Zuschuss zahlt der Arbeitgeber maximal die Hälfte des theoretischen Beitrags zur gesetzlichen Krankenversicherung. Gedeckelt wird dieser Zuschuss durch den Höchstsatz, der sich aus der Beitragsbemessungsgrenze ergibt.

In der gesetzlichen Krankenversicherung haben Sie eine Kündigungsfrist von 2 Monaten. Zur Kündigung reicht ein Schreiben, welches Sie am besten per Einschreiben an den bisherigen Versicherer senden.

Ein Sonderkündigungsrecht, steht Ihnen zu, wenn die Krankenkasse einen Zusatzbeitrag einführt oder diesen erhöht. In diesem Fall können Sie nach Erhalt des Anpassungsschreibens die Mitgliedschaft kündigen. Werden Leistungen gekürzt, kann daraus allerdings kein Sonderkündigungsrecht abgeleitet werden.

Wenn Sie innerhalb der privaten Krankenversicherung von einem Anbieter zu einem anderen wechseln möchten, müssen Sie eine Kündigungsfrist von 3 Monaten bei Ihrem bisherigen Anbieter beachten. Hier gilt ebenfalls ein Sonderkündigungsrecht im Fall einer Beitragserhöhung.

Der Arbeitgeber beteiligt sich auch an Ihrem Krankenversicherungsbeitrag, wenn Sie von der gesetzlichen in die private Versicherung gewechselt sind. Er gibt den Zuschuss in Form einer steuerfreien Zuzahlung, jedoch nicht mehr als den maximalen Anteil zur gesetzlichen Krankenversicherung. Dieser ist in den letzten Jahren analog dem Höchstbeitrag der gesetzlichen Krankenkasse stetig angehoben worden.

Auch zu Ihrer Privaten Pflegepflichtversicherung erhalten Sie einen Arbeitgeberzuschuss. Hier gilt dieselbe Regelung wie in der Krankenversicherung: Die Hälfte Ihres tatsächlichen Beitrags, jedoch nicht mehr als der halbe Höchstbeitrag, wird von Ihrem Arbeitgeber gezahlt.

In der privaten Krankenversicherung für Angestellte gibt es verschiedene Mechanismen, die sicherstellen, dass die Beiträge auch im Alter noch bezahlbar sind. Die Alterungsrückstellung wird aus einem Teil der Beitragseinnahmen gebildet. Dafür werden Rücklagen angespart, die ausschließlich dazu dienen, die Beiträge im Alter niedrig zu halten. Durch die Einführung des §204 VVG haben Sie zusätzlich immer die Möglichkeit, unabhängig von Ihrem Gesundheitszustand, in einen verkaufsoffenen Tarif zu wechseln. Dabei müssen Sie lediglich auf die Mehrleistungen versichern. Die vermutlich beste Lösung ist eine frühzeitige Vorsorge zu treffen. Sorgen Sie von Beginn an mit einem Beitragsentlastungstarif vor. Damit sind Sie auf der sicheren Seite und der Arbeitgeber beteiligt sich auch am Beitrag des Entlastungstarif.

Eine kostenfreie Familienversicherung, wie es Sie in der gesetzlichen Krankenversicherung gibt, ist in der privaten Krankenversicherung nicht möglich. Jeder privat Versicherte muss einen eigenen Beitrag zahlen. So ist es möglich, dass jedes Familienmitglied einen Versicherungsschutz wählt, der ganz individuell auf die eigenen Bedürfnisse zugeschnitten ist.

Für Kinder werden keine Alterungsrückstellungen gebildet, so dass die Beiträge für leistungsstarke Tarife günstig sind. Auch der Arbeitgeber zahlt für privat versicherte Kinder seiner Angestellten einen Zuschuss von bis zu 50 Prozent des Beitrages, jedoch maximal bis zur gesetzlichen Höchstgrenze.

Je nach gewähltem Tarif sind Beitragsbefreiungen oder auch die normale Fortführung der privaten Krankenversicherung möglich. In jedem Fall müssen die sozialversicherungsrechtlichen Regelungen beachtet werden. Es gibt auch Angebote, die bei Elterngeldbezug eine Beitragsbefreiung anbieten.

Wenn die eingenommenen Beiträge nicht mehr zur Deckung der Leistungsausgaben ausreichen, muss der Beitrag erhöht werden. Dieser Prozess ist in der Praxis weitaus komplexer. Es gibt sogenannte Anpassungsfaktoren, die ausschlagen müssen, damit ein Versicherer den Tarif anpassen darf. Außerdem muss jede Beitragsanpassung von einem Treuhänder genehmigt werden.

.jpg)